Вычет на ребенка-инвалида представляет собой одну из многочисленных мер, предпринимаемых законодателем в рамках социальной поддержки граждан, воспитывающих детей. Содержание и уход за таким чадом требуют не только значительных моральных ресурсов, но и существенных материальных затрат. Поэтому родителям таких малышей нередко приходится выходить на работу, поскольку пенсионных выплат на несовершеннолетних, как правило, недостаточно, чтобы покрыть все необходимые расходы. Таким мамам и папам государство гарантирует возврат части их налоговых отчислений в казну при условии своевременной подачи заявления и требуемых документов.

Основные понятия и виды льгот

Законодатель обязывает граждан России, получающих доход на территории страны, производить в пользу государства отчисления от всей полученной прибыли в размере тринадцати процентов. Эта выплата носит название «налог на доходы физических лиц». Аббревиатура НДФЛ сегодня хорошо знакома работающим гражданам, а обозначает она именно эти платежи в государственную казну. В свою очередь законодатель обязуется вернуть субъекту часть его выплат в случае их добросовестного отчисления или не удерживать налог с некоторой суммы при наступлении утвержденных обстоятельств:

покупка жилья или земельного участка;

- получение платных образовательных услуг;

- появление в семье ребенка;

- воспитание родителями ребенка с той или оной группой инвалидности.

Это лишь самые распространенные ситуации. Налоговый вычет рассчитывается различными способами, в зависимости от того, каковы условия его предоставления. Законодателем выделено пять групп льгот, связанных с возвратом части подоходного платежа:

- Стандартный вариант.

- Социальный вариант.

- Инвестиционный вычет.

- Имущественный вариант.

- Профессиональный вычет.

Налоговая льгота, предоставляемая родителям или усыновителям ребенка-инвалида, относится к группе стандартного вычета государства в пользу семьи. Она носит фиксированный характер и распространяется на всех граждан страны, относящихся к указанной категории.

Стандартный налоговый вычет на ребенка-инвалида предоставляется родителям, которые являются налогоплательщиками Российской Федерации. Этот вариант социальной поддержки не представляет собой выплаты государством какой-либо суммы денег своим гражданам, как, например, при имущественном вычете, когда ФНС осуществляет возврат покупателю 13 процентов от стоимости приобретенного жилья (но не более 260 тысяч рублей). Стандартная льгота – это не пособие, а часть дохода физического лица, которая, согласно закону, не облагается налогом.

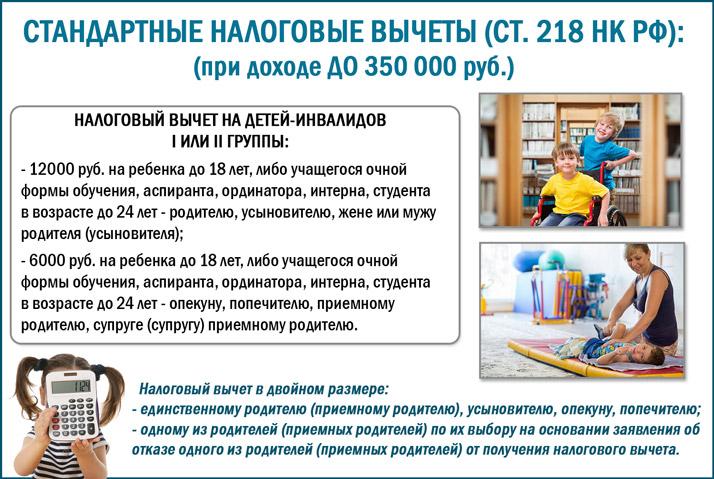

Налоговая льгота в виде стандартного вычета регламентирована 218 статьей НК РФ. Ее размер варьируется в зависимости от того, к какой категории граждан принадлежит субъект, рассчитывающий на получение государственной помощи. Таких групп несколько, например:

- люди, участвовавшие в ВОВ 1941-1945 годов;

- ликвидаторы последствий Чернобыльской аварии;

- родители несовершеннолетних;

- инвалиды различных групп;

- лица, находившиеся в блокадном Ленинграде.

Есть также и другие группы людей, которые могут рассчитывать на оформление стандартного налогового вычета. При этом родителям льгота предоставляется независимо о того, получили они ее как лица, относящиеся к другим классам, или нет.

В случае принадлежности к двум категориям, налоговые вычеты стандартного типа суммируются.

Люди с той или иной степенью инвалидности относятся государством к наименее защищенным слоям населения, поскольку часто являются нетрудоспособными или нуждаются в специальных рабочих местах. Поэтому для них законодателем предусматриваются различные меры социальной поддержки. Это касается и тех случаев, когда инвалидность коснулась малолетнего гражданина. В такой ситуации льготы распространяются на тех, кто осуществляет уход, содержание и воспитание такого ребенка.

Стандартный вычет на ребенка-инвалида – поддержка родителей, усыновителей и опекунов детей с ограниченными возможностями. Предоставляется эта форма помощи до достижения воспитываемым определенного возраста:

- До совершеннолетия в случае инвалидности, относящейся к любой группе.

- До двадцати четырех лет, если гражданин является инвалидом 2-ой или 1-ой группы и обучается в ВУЗе по очной форме.

Сумма, с которой налог не удерживается, зависит от того, кем приходятся ребенку взрослые люди, рассчитывающие на льготу, на попечении которых он находится. В этом отношении выделяются две группы:

- Родители, усыновители, их супруги имеют право на отсутствие налогообложения доходов в размере двенадцати тысяч рублей.

- Опекунам, попечителям, приемному родителю и его супругу/супруге законодатель предоставляет льготу как налогоплательщикам на сумму в шесть тысяч рублей.

Предоставляется налоговая привилегия до того момента, когда доход физического лица не становится выше, чем триста пятьдесят тысяч. Это предел, после которого, по мнению законодателя, гражданин не нуждается в дополнительной помощи. С того месяца, когда эта сумма становится выше, льгота больше не применяется к субъекту. Это произойдет даже в том случае, если ребенок еще не достиг предусмотренного законом возраста. Таким образом, предоставить налоговый вычет льготникам ФНС обязуется при сочетании нескольких условий:

- наличие инвалидности у ребенка;

- недостижение им установленного возрастного порога;

- наличие дохода, не превышающего 350 тысяч рублей.

Присутствие перечисленных фактов дают право родителям или опекунам оформить вычет на закрепленную законодателем сумму.

Когда сумма льготы увеличивается

В ряде случаев граждане, воспитывающие ребенка-инвалида, могут рассчитывать на увеличение размера не облагающейся налогом части дохода. Расчет суммы, не подвергающейся налогообложению, с начала 2-17 года претерпел некоторые изменения. Ранее не допускалось суммирование вычетов, но письмо Министерства финансов пояснило правомерность таких действий.

В настоящее время законодателем предусмотрена возможность получать льготу по разным категориям одновременно. Пример такого начисления может быть таким: мать ребенка-инвалида обратилась к работодателю с заявлением о предоставлении вычета на несовершеннолетнего по двум пунктам:

- Он первый ребенок, значит, сумма, не облагаемая налогом, составляет 1400 рублей.

- Он инвалид 2 группы, поэтому ей положен стандартный вычет с суммы в 12000 рублей.

Следовательно, общая сумма, с которой ИФНС не вправе удерживать подоходный налог, составляет 13400 рублей.

Если бы ребенок-инвалид был третьим или последующим в семье, то размер налоговой льготы составил бы 12000+3000=15000. При этом родитель имел бы право прибавить к этой сумме еще 2800 (по 1400 за двух других несовершеннолетних детей). В результате величина привилегии составит 17800 рублей.

Кроме того, в законодательстве говорится о возможности получения вычета в двойном размере. Такой вариант развития событий возможен в двух случаях:

- несовершеннолетнего воспитывает мать или отец-одиночка, что подтверждено документально;

- второй родитель отказался получать налоговый вычет в пользу первого при том, что у него было право на льготу.

Передача своего права на получение налогового вычета доступна только в том объеме, который положен гражданину, отказавшемуся от льготы. В качестве примера можно рассмотреть такую ситуацию: в семье трое детей, но двое из них не являются родными мужу (чада от первого брака). Последний ребенок общий и признан инвалидом. Супруг имеет право получить налоговый вычет,

поскольку у него есть работа, приносящая зарплату, с которой происходит удержание НДФЛ. Льгота в результате, согласно налоговому кодексу, складывается из одной 1400 рублей (за первого ребенка, поскольку у него он 1-ый) и двенадцати тысяч (так как у малыша инвалидность). Только в таком объеме он передает супруге право на вычет, которая теперь, согласно таблице НК, получит его в удвоенном виде.

Пакет документов на вычет

Получение поддержки от государства всегда предполагает обращение в соответствующие инстанции с необходимыми документами и их копиями. Чтобы оформить налоговый вычет, гражданин должен предоставить такие бумаги:

- Заявление на вычет на ребенка-инвалида.

- Документ, подтверждающий факт рождения малыша (свидетельство).

- Аналогичные бумаги на других ребятишек, которым не исполнилось 18 лет.

- Справка, доказывающая принадлежность чада к инвалидной категории граждан.

- Бумага из учебного заведения, если ребенку исполнилось 18 лет и он учится в вузе.

- Справка с предыдущего места работы о доходах за отчетный период.

Если заявитель продолжает работать в одном учреждении несколько лет, то каждый год предоставлять заявление нет необходимости. Достаточно поданного в прошлом году. Однако при изменении обстоятельств работник обязан сообщить об этом. Выплачивать зарплату с учетом налоговой льготы субъекту должны с начала года.

Чтобы не возникало проблем с оформлением льготы, важно правильно заполнить заявление. Образец его может выглядеть таким образом:

Директору ООО «Заря» Курицыной А. И. продавца Киселькиной Ю. М.

Заявление

Прошу предоставлять мне стандартный налоговый вычет на основании пункта 4 218-ой статьи НК РФ в связи с тем, что я воспитываю дочь, ребенка-инвалида, Киселькину Кристину Георгиевну, 02. 11. 2014 года рождения, которая является третьим ребенком в семье.

22.01. 2019. Киселькина Ю. М.

В приложении к заявлению необходимо указать, какие копии предоставляются вместе с ним. Это заявление можно использовать в качестве шаблона, подставив в него свои данные.

Получение налогового вычета на ребенка-инвалида гарантировано государством как одна из форм поддержки социально незащищенных граждан. Для его оформления необходимо обратиться к работодателю с заполненным бланком заявления и предоставить пакет документов, подтверждающих наличие права на получение льготы. При этом доход субъекта не должен превышать установленный лимит в 350000 рублей.